Vermögenslage

Investitionen in Verwaltungs- und Vertriebskapazitäten bedingen Anstieg des Anlagevermögens

Auf der Aktivseite stieg das Anlagevermögen zum Ende des Berichtszeitraums um 2% auf 508 Mio. EUR (31. Dezember 2012: 500 Mio. EUR). Investitionen in den weiteren Ausbau und die Modernisierung des konzerneigenen Einzelhandels sowie in die Erweiterung der Verwaltungskapazitäten trugen zu dieser Erhöhung bei. Gegenläufig dazu wirkte sich ein Abgang von Anlagevermögen in Höhe von 57 Mio. EUR aus der Entkonsolidierung der Distributionszentrum Vermietungsgesellschaft mbH & Co. Objekt HUGO BOSS Filderstadt KG aus.

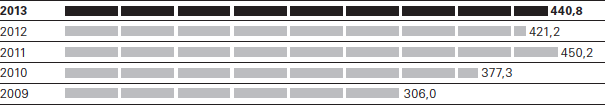

Vorräte zum 31. Dezember1 (in Mio. EUR)

1 Einige dargestellte Beträge weichen aufgrund vorgenommener Änderungen der Rechnungslegungsmethode und Korrekturen von den in Vorjahren berichteten Werten ab (zu Einzelheiten siehe Konzernanhang, PDF: (PDF:) Änderung der Rechnungslegungsmethode/Korrekturen).

Expansion im konzerneigenen Einzelhandel bedingt Anstieg der Vorräte

Die Vorräte stiegen zum 31. Dezember 2013 um 5% auf 441 Mio. EUR (31. Dezember 2012: 421 Mio. EUR). Bereinigt um Wechselkurseffekte stieg das Vorratsvermögen im Vorjahresvergleich um 9%. Das höhere Vorratsvolumen war insbesondere durch die weitere Expansion im konzerneigenen Einzelhandel getrieben. Maßnahmen zur Optimierung des Bestandsmanagements bedingten einen unterproportionalen Anstieg im Vergleich zum Umsatzwachstum im konzerneigenen Einzelhandel.

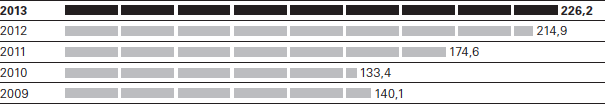

Forderungen aus Lieferungen und Leistungen zum 31. Dezember (in Mio. EUR)

Anstieg der Forderungen aus Lieferungen und Leistungen

Die Forderungen aus Lieferungen und Leistungen stiegen im Vergleich zum Vorjahr um 5% auf 226 Mio. EUR (31. Dezember 2012: 215 Mio. EUR). Bereinigt um Wechselkurseffekte entspricht dies einem Anstieg von 8%. Der Anstieg ist im Wesentlichen durch Forderungen in Zusammenhang mit dem Ausbau des Konzessionsmodells getrieben.

Die sonstigen Vermögenswerte erhöhten sich im Vergleich zum Vorjahr um 11% auf 207 Mio. EUR (31. Dezember 2012: 187 Mio. EUR). Dieser Anstieg ist überwiegend auf eine Erhöhung der aktiven latenten Steuern sowie höhere Mietkautionen für konzerneigene Einzelhandelsgeschäfte zurückzuführen. Konzernanhang, Textziffer 7

Die Zahlungsmittel und Zahlungsmitteläquivalente beliefen sich zum Bilanzstichtag auf 119 Mio. EUR (31. Dezember 2012: 255 Mio. EUR). Diese Entwicklung ist im Wesentlichen durch die Rückführung von Verbindlichkeiten gegenüber Kreditinstituten geprägt.

Auf der Passivseite lagen die Rückstellungen und latenten Steuern mit 170 Mio. EUR um 4% über dem Vorjahresniveau (31. Dezember 2012: 164 Mio. EUR). Der Anstieg war zurückzuführen auf höhere Rückstellungen für Warenrücksendung sowie für Rückbauverpflichtungen im Zusammenhang mit dem Abschluss von Mietverträgen für die konzerneigenen Einzelhandelsgeschäfte. Diesem Anstieg stand ein Rückgang der Rückstellungen für Personalaufwendungen gegenüber.

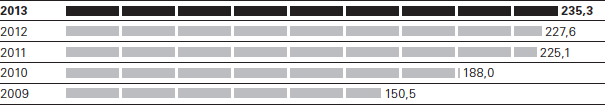

Verbindlichkeiten aus Lieferungen und Leistungen zum 31. Dezember (in Mio. EUR)

Leicht höhere Verbindlichkeiten aus Lieferungen und Leistungen

Die Verbindlichkeiten aus Lieferungen und Leistungen erhöhten sich im Vergleich zum Vorjahr volumenbedingt um 3% auf 235 Mio. EUR (31. Dezember 2012: 228 Mio. EUR). Währungsbereinigt entspricht dies einem Anstieg von 4%.

Die Summe der kurz- und langfristigen Finanzverbindlichkeiten verringerte sich zum Bilanzstichtag um 55% auf 179 Mio. EUR (31. Dezember 2012: 395 Mio. EUR). Wesentlicher Treiber dieser Entwicklung ist die geringere Inanspruchnahme des refinanzierten Konsortialkredits gegenüber dem Vorjahr in Höhe von 111 Mio. EUR (31. Dezember 2012: 300 Mio. EUR). Neben den in Anspruch genommenen Tranchen des Konsortialkredits enthalten die Finanzverbindlichkeiten negative Marktwerte von Zins- und Währungssicherungsgeschäften in Höhe von insgesamt 3 Mio. EUR (31. Dezember 2012: 10 Mio. EUR).

Die sonstigen Verbindlichkeiten erhöhten sich gegenüber dem Vorjahr um 11% auf 176 Mio. EUR (31. Dezember 2012: 158 Mio. EUR).

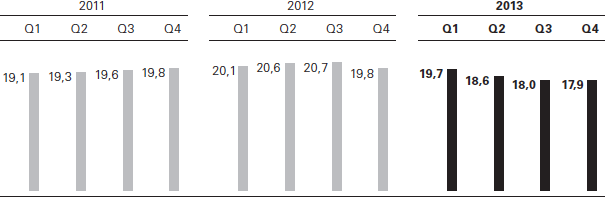

Kurzfristiges Operatives Nettovermögen1 (in % des Umsatzes)

1 Einige dargestellte Beträge weichen aufgrund vorgenommener Änderungen der Rechnungslegungsmethode und Korrekturen von den in Vorjahren berichteten Werten ab (zu Einzelheiten siehe Konzernanhang, PDF: (PDF:) Änderung der Rechnungslegungsmethode/Korrekturen).

Das kurzfristige operative Nettovermögen (Trade Net Working Capital) stellt die zentrale Steuerungsgröße des HUGO BOSS Konzerns zur Messung eines effizienten Kapitaleinsatzes dar. Als Komponenten gehen dabei ausschließlich die drei operativen Bestandsgrößen Vorräte, Forderungen aus Lieferungen und Leistungen sowie Verbindlichkeiten aus Lieferungen und Leistungen in die Berechnung ein.

Im Vergleich zum Vorjahr erhöhte sich das kurzfristige operative Nettovermögen um 6% auf 432 Mio. EUR (31. Dezember 2012: 408 Mio. EUR). Der Anstieg der Vorräte und Forderungen aus Lieferungen und Leistungen konnte durch den Anstieg der Verbindlichkeiten aus Lieferungen und Leistungen nur teilweise kompensiert werden.

Effizienz des kurzfristigen Kapitaleinsatzes auf Rekordniveau

Der gleitende 12-Monats-Durchschnitt des kurzfristigen operativen Nettovermögens im Verhältnis zum Umsatz lag mit 17,9% deutlich unter dem Niveau des Vorjahres (2012: 19,8%). Die Effizienz des kurzfristigen Kapitaleinsatzes konnte somit auf ein Rekordniveau gesteigert werden. Diese positive Entwicklung ist insbesondere auf wirksame Maßnahmen zur Reduzierung des Vorratsvermögens zurückzuführen.